国有企业杠杆率偏高不是一个新话题,但之所以迟迟不能实现去杠杆,概括来说主要有以下四点困难:

1

第一,国有企业的职能过多,背负了额外的负担。这种负担主要体现在三个方面:

一是稳定税收。国有企业贡献了大量的国家税收,其每100元营业收入的纳税额是8.55元,私营企业是3.02元,外资企业是3.03元。国有企业的税赋约为其他企业的2.8倍。

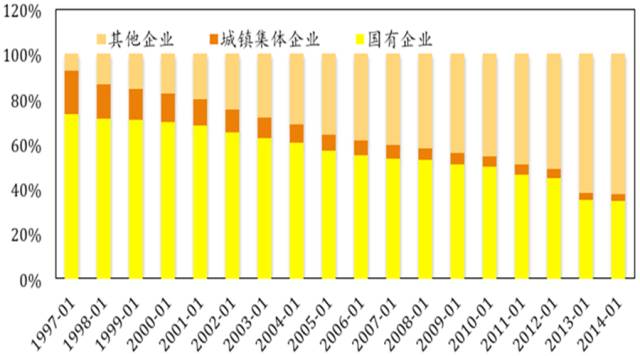

二是稳定就业。国有企业解决的就业人口在1997年达到了总就业人口的73.4%。随着国有企业的改革,该比例逐年下降。截至2014年,这一比例下降到了34.5%,但仍然大于全国就业人口的三分之一,是稳定就业的重要阵地。国有企业创造就业机会的效率实际上要低于私营企业,但是稳定内部就业的压力又迫使国有企业要从事很多非核心业务。例如,武汉钢铁集团公司办养猪场的目的是“充分利用富余的后勤人员,解决职工就业问题,履行社会责任”。因这种原因而形成的资产和负债都不属于主营业务,在对这部分业务去杠杆时更是面临非常大的阻力。

三是稳定投资和GDP。从效率的角度来看,国有企业的投资效率和GDP创造能力并不比私营企业更有效率和优势,相反甚至远逊于私营企业。但在特殊时期,地方政府与国有企业之间更容易达成默契,国有企业因此成了政府部门实施逆周期调控的核心主体。

2

第二,国有资产处置敏感。去杠杆意味着资产和负债两端同时承压。其中,资产端的压力主要体现为国有资产处置比较敏感。一方面,如果处置国有企业资产的过程不顺利,就会出现旧账变新账的问题。这会对国有企业的责任人产生负向激励。另一方面,任何资产处置都对应着沉没成本的流失。沉没成本、估值损失等价值消失成了阻碍国有企业资产处置的重要原因。国有资产流失一直是非常敏感的话题,因处置资产而导致资产变现价值下降,是对国有企业负责人的另一个负向激励。

3

第三,国有银行部门面临较大的损失压力。除了资产端面临阻力,国有企业的负债端也面临巨大压力,因为国有企业的负债主要对应国有银行的资产。国有企业通过处置资产而承受的损失,部分可以通过自身消化,但仍有相当多的部分将传导到国有银行部门,形成不良贷款。当前,大型国有银行在金融监管强化的背景下已经苦不堪言,承受着较大的资本金压力。因此,国有银行部门为了规避不良贷款风险,很难积极配合国有企业去杠杆,地方性城市商业银行更是如此。地方性城商行的客户主要是地方国有企业,地方国有企业又是最近一轮加杠杆的主力。这些地方性银行的抗风险能力本身就较弱,在国有企业去杠杆的过程中,承受的压力尤其大。

4

第四,国有企业去杠杆过于追求效率,反而导致效率下降。根据国发[2016]54号文,降杠杆要充分考虑不同类型行业和企业的杠杆特征,分类施策,有扶有控,不搞“一刀切”。然而在政策落实的过程中,各方都在分类施策的标准中找到对自己有利的解释,从而导致分类处置的结果是“都不用处置”,稳妥有序的初衷产生了效率低下的后果。此外,去杠杆只是一种手段和过程,最终目的是通过降低国有企业杠杆率,促进国有企业改革和提质增效。然而,当前在推动去杠杆的过程中,部分领域和部门把去杠杆从手段变成了目的。目前以“明股实债”形式推动的债转股就是最好的例证。虽然企业通过将债权变更为股权,在名义上降低了杠杆率,但股权要求的回报率往往高于债权利息率,这反而增加了企业的流动性压力。这种去杠杆是典型的本末倒置,无助于推进国有企业改革和提质增效。